ハイパーリキッドUSDHとは:ステーブルコインの仕組み・メリット・収益分配を完全解説

USDHとは何か 、そしてなぜそれが重要なのか?USDHはHyperliquidのネイティブな法定通貨ペッグのステーブルコインであり、Hyperliquidエコシステムのために利回り収益を捕捉しつつ、外部のステーブルコインへの依存を減らすために作られました。Hyperliquidは現在、DeFiパーペチュアル市場の約70%を支配しており、月間デリバティブ取引高は約4000億米ドルに達し、収益は1億米ドルを超えています。

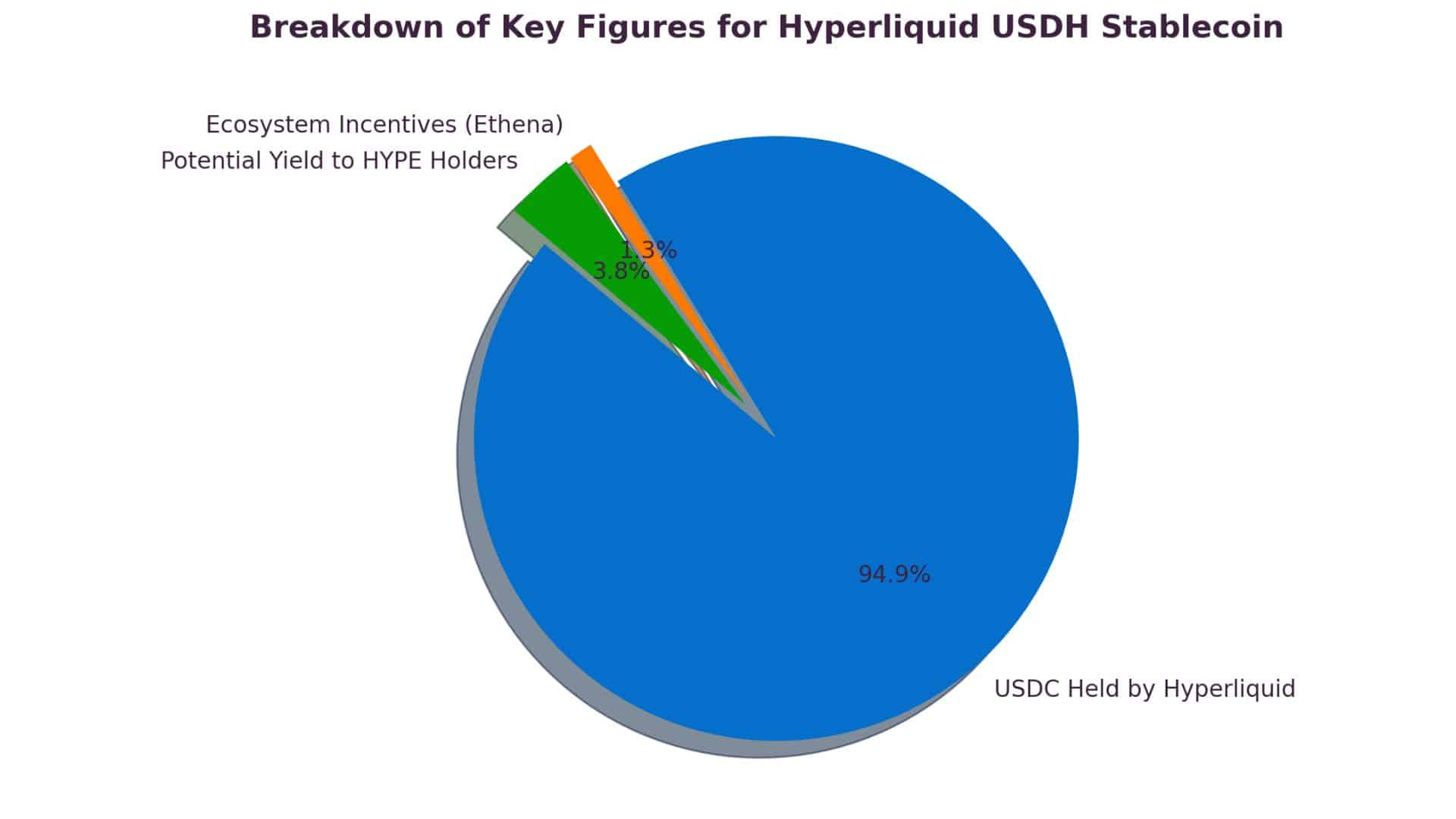

Hyperliquidの流動性の多く ― 推定で56億米ドル ― はステーブルコインに保有されており、その95%はCircleが発行するUSDCです。この依存は、(USDC発行者に流れる)利回りの流出、検閲およびリスクエクスポージャー、ブリッジやセキュリティの懸念を引き起こします。USDHはこれらを解決するために導入されました。

2025年9月15日、Native Marketsがバリデータ投票に勝利し、USDHの発行者となりました。USDHやその他ステーブルコインを安全に保管しシームレスに管理したいユーザーにとって、Bitget Walletは進化するDeFiの中で信頼できるソリューションを提供します。

この記事では、USDHの仕組み、選定とガバナンス、他のステーブルコインとの比較、リスク、そしてそれがHyperliquidとDeFiにとって何を意味するのかを解説していきます。

ハイパーリキッド USDH とは?なぜ導入されたのか?

コンテンツガイドライン: USDH の定義、USDC 依存問題、戦略的意図を解説。

USDH はハイパーリキッドにどのような課題を解決するのか?

USDHは、Hyperliquid専用・Hyperliquid連動・法定担保型ステーブルコインとして設計されました。このプロジェクトは提案型であり、複数の著名な発行者がその構築と管理をめぐって競争しました。

USDH はエコシステム成長をどう支えるのか?

USDHは以下の課題に対応するために生まれました:

- 収益流出: 56億米ドル以上の預入資産を持つHyperliquidは現在USDCに依存しています。その準備金から生じる利回り(米国債や現金)はCircleに流れ、Hyperliquidには還元されません。HyperliquidステーブルコインであるUSDHなら、この収益の一部をエコシステム内に留めることができます。

- 検閲と主権性: CircleのUSDCに依存することで、凍結やブラックリスト化といった中央集権的リスクにさらされます。Hyperliquid USDHはより自律的なコントロールを可能にします。

- ブリッジ依存: ラップドトークンを他チェーンで利用する際には追加リスクが発生します。USDHはHyperliquidとそのHyperEVMに直接統合され、外部ブリッジへの依存を減らします。

USDH はエコシステム成長をどう支えるのか?

USDHは単なる防衛手段ではなく、成長の原動力です。

コミュニティへの収益分配:すべての収益がCircleに還元されるUSDCとは異なり、USDHの収益分配はエコシステムに価値を還元します。バリデーターとトークン保有者は、HYPE買い戻しと成長ファンドを通じて利益を得られます。

ネイティブ流動性:USDHをHyperEVMのデフォルトステーブルコインにすることで、トレーダーはより深い流動性、より狭いスプレッド、そしてより容易な証拠金担保を得ることができます。

バリデーターの連携:バリデーターは、短期的な利益よりも連携を重視し、Native Markets USDHを公式発行者として承認しました。このガバナンスモデルは、コミュニティの信頼を強化します。

DeFiの拡大:USDHを基盤として、開発者はレンディング市場から取引ペアまで、新しいHyperliquid DeFiアプリに安定した流動性を統合できます。

続きを読む: ステーブルコイン Dai(DAI)とは? MakerDAO の分散型ドル連動資産 完全ガイド

USDH 発行者はどのように選ばれたのか?

USDHって何?」と初めて聞かれたとき、その答えは通常、そのユニークな起源の物語から始まります。USDHトークンは、ある企業が突如として立ち上げたものではありません。Hyperliquid内のコミュニティ主導のガバナンスプロセスの結果です。目標は、新しいHyperliquidステーブルコインが、単に最大の収益分配を約束するチームではなく、エコシステムと最も密接に連携するチームによって構築・管理されることを確実にすることでした。

USDH のバリデータ投票はどのように行われたのか?

USDHの発行者を決める投票は、2025年9月11日から15日にかけて行われました。これは単なる投票ではなく、オンチェーンでステークウェイト方式の投票であり、HyperliquidバリデーターはHYPEトークンを用いて投票結果を示しました。

このプロセスにより、バリデーターコミュニティに真の重みが与えられました。舞台裏での非公開取引ではなく、すべてが透明性を持って行われ、Polymarketのような予測市場でさえもオッズをリアルタイムで追跡しました。週末までに、エコシステムがどちらの方向に傾いているかは明らかでした。

どのプロジェクトが発行権を競ったのか?

- ステーブルコイン業界の大手企業が、USDHトークンの発行に意欲を示しました。

- Paxos – コンプライアンス重視のアプローチで知られるPaxosは、強力な規制当局の支援と寛大な収益分配を伴う計画を提示しました。

- Ethena – 当初は有力候補でしたが、最終的に競争から撤退し、Native Marketsを公的に支援しました。

- Frax – USDHを自社のfrxUSDと密接に連携させ、高利回りの1:1モデルを提案しました。

- Sky(旧MakerDAOのUSDS発行者) – 利回り分配率が低いマルチチェーンアプローチを提案しました。

- AgoraとBitGo – も提案を提出し、競争環境をさらに激化させました。

競争は熾烈で、ほとんどの競合企業は準備金の利回りの95~100%をエコシステムに還元することを約束することで票を獲得しようとしていました。

続きを読む: テザー(USDT)とは? 世界最大のステーブルコイン完全ガイ

ネイティブマーケッツはなぜ収益分配率が低くても勝利したのか?

最終的に、Native MarketsがUSDH発行の委任を獲得しました。興味深いことに、彼らは準備金利回りの分配を50/50と、他社が提示した金額よりもはるかに低い水準にとどめました。では、なぜ彼らが勝利したのでしょうか?

- エコシステムの整合性 – Native MarketsはHyperliquidのコアチームと深く結びついており、バリデーターはUSDHトークンがプラットフォームの長期的な健全性を考慮して管理されるという確信を得ました。

- コミュニティの信頼 – バリデーターは短期的なインセンティブよりも内部情報と実行力を重視しました。信頼は最大利回りの魅力を上回りました。

- 予測市場への信頼 – Polymarketでは、Native MarketsのUSDHはトレーダーの90%以上から支持され、最終投票前に強いコンセンサスを示しました。

- 規制への対応 – 彼らの提案には、法定通貨準備金、トークン化された国債、そしてBlackRockやSuperstateなどのカストディアンとの提携が含まれており、Hyperliquidステーブルコインにとってより安全で持続可能なモデルを提供しました。

この結果は、コミュニティが単に短期的な利益を求めているのではなく、Hyperliquidのビジョンに沿ったステーブルコイン発行者を求めていることを示しています。

出典: C98

USDH の仕組みはどのように機能するのか?

USDH とは何か、そして Hyperliquid がそれを作成した理由がわかったところで、USDH トークンが現実世界でどのように機能するのか、つまり、人々がそれをどのように鋳造して償還するのか、展開計画、そしてそれが HyperEVM および DeFi アプリにどのように組み込まれるのかを詳しく見ていきましょう。

USDH はどのように発行・償還されるのか?

USDHは、法定通貨のオンランプとオフランプを処理するStripeのBridgeプラットフォームを使用して構築されています。つまり、誰かが実際のドルを投入すると、システムはそれに応じたUSDHを鋳造し、誰かがUSDHを償還すると、それはドルに戻ります。これにより、USDHは現金および米国債と1:1で償還可能になります。

USDHを裏付ける準備金は、Stripeが所有するBridgeを介して、オフチェーン機関(当初はBlackRockが管理)とオンチェーンコンポーネント(Superstateが管理)に分割されます。この二重システムは、機関のセキュリティとブロックチェーンの透明性のバランスをとることを目的としています。

例えば、テスト段階では、スケールアップ前にすべてが正しく機能することを確認するため、鋳造または償還には上限(1取引あたり約800米ドル)が設けられます。

USDH のローンチはどの段階で進むのか?

USDH は Hyperliquid ステーブルコインであり、大きな期待が寄せられているため、ユーザーとネットワークを保護するために段階的にリリースが行われます。

- **第1段階:上限付きテスト:**少数のユーザーが、1回の取引あたり最大約800ドルの発行/償還が可能になります。これにより、バグ、ペグの安定性、インフラのパフォーマンスを確認し、USDHトークンの発行およびバーンロジックがストレスなく動作することを確認します。

- **第2段階:スポット取引ペア:**テストが安定すると、USDH/USDCスポット取引ペアがオープンします。これにより、USDHをUSDCに対して取引できるようになります。これにより流動性が向上し、Hyperliquid市場における選択肢が広がります。

- **第3段階:完全利用可能:**テストとスポット取引が成功した後、USDHは上限なしで発行/償還されます。この時点で、USDHはエコシステムのより多くの部分で完全に利用可能になり、様々なDeFiアプリにプラグインされ、大規模に利用可能になります。

- H3: HyperEVM や DeFi アプリにどう統合されるのか?

USDH トークンは、単なるステーブルコイン以上のものになるように設計されています。特に HyperEVM ネットワークを介して、Hyperliquid 内のネイティブ ステーブルコインとなることを目的としています。

- USDHはHyperEVM上でネイティブに発行されるため、ユーザーにとっての摩擦が軽減され、取引の高速化、手数料の削減、そしてブリッジングのための外部ステーブルコインへの依存度の低減につながります。

- USDHは、取引(パーペチュアル先物市場とスポット市場の両方)における証拠金および決済の担保として機能します。つまり、Hyperliquidの多くの「コアシステム」はUSDHに依存することになります。

- USDHトークンが採用されるにつれて、HyperEVM上に構築されたより多くのDeFiアプリケーションがUSDHを流動性プール、レンディング、イールドファームに統合し、他のアプリもUSDHの安定性とネイティブな裏付けを活用できるようになります。つまり、価値は外部発行者に流出するのではなく、Hyperliquidステーブルコインエコシステム内に留まることになります。

出典:Hyper EVM

USDH は他のステーブルコインとどう違うのか?

以下は「USDHとは何か」という問いへの答えとなる、USDC、USDT、DAI、Frax、Sky、Ethenaといった主要ステーブルコインと比較した詳細な比較表です。発行者、担保、利回り分配、透明性、普及状況、リスクなどを重点的に取り上げており、Hyperliquidステーブルコインが既存のステーブルコインとどのように異なるのかをご理解いただけます。

| 機能 / 質問 | USDH (Native Markets) | USDC (Circle) | USDT (Tether) | DAI (MakerDAO) | FRAX (frxUSD / Frax) | Sky | Ethena |

| それは何? / 発行者 | USDHとは何ですか?これは、バリデーター投票で勝利した後にNative Marketsによって発行された、Hyperliquidネイティブのステーブルコインです。 | Circle — USD コインの集中発行者。. | Tether Ltd. — 時価総額で最大のステーブルコインの発行者。 | MakerDAO — DAI を発行する分散型プロトコル。 | Frax プロトコル — ハイブリッド、アルゴリズム + 担保モデル。 | Sky — MakerDAO チームからリブランドされた、エコシステムに裏付けられたステーブルコインの提案。 | Ethena — 独自のインセンティブ構造を備えた合成モデル。 |

| 裏付け/担保 | 法定通貨 + 米国債は、Stripe の Bridge を介してトークン化され、BlackRock (オフチェーン) と Superstate (オンチェーン) で管理されます**。** | 現金 + 現金同等物 / T ビル。Circle Reserve Fund で管理されます。 | 混合:現金、ローン、その他の資産。不透明性がしばしば批判される。 | 過剰担保暗号資産(ETH、stETH など)。 | ハイブリッド: TradFi 資産 + DeFi メカニズム、カストディアン + トークン化。 | 4.85% の利回りで 80 億ドルのバランスシートを提案。 | 合成メカニクス + プロトコル駆動型担保モデル。 |

| 収益/収益分配 | 準備利回りの 50% → HYPE 買い戻しとエコシステム ファンド (独自の USDH ステーブルコイン モデル)。 | なし - Circle はすべての準備利回りを獲得します。 | なし - Tether はすべての利回りを保持します。 | 手数料はMakerDAOガバナンスの資金に流れます。 | 長期的な収益調整とプロトコル手数料の切り替え. | スカイの入札には、保有者への4.85%の直接利回りが含まれていた. | 収益分配とインセンティブプールを提案する。 |

| 透明性と監査 | 機関保管人 + Superstate 経由のオンチェーン証明。初期段階であり、報告実績はまだ証明されていません。 | 毎日の証明と公的準備金報告。 | 過去に明確な監査が行われなかったことが精査されました。 | 完全に透明なオンチェーン、スマート コントラクト ベース。 | 変動可能 — 管理者とガバナンスによって異なります。 | 提案における貸借対照表の公開。 | ドキュメントではインセンティブと担保のモデルの概要が説明されていますが、まだ初期段階です。 |

| 採用/流動性(今日) | .新機能 - 段階的なロールアウト、Hyperliquid で流動性を開始 | DeFi および CeFi で広く使用されており、グローバルな流動性が非常に高い。 | 取引量が最も多く、支配的だが透明性に疑問がある。 | Ethereum DeFi、過剰担保のユースケースに強い。 | .ニッチな統合、採用拡大 | まだ単独発行ではありません。USDH レースに入札チームがあります。 | 特化型で、導入フットプリントが小さい。 |

| 理想的な用途 | 超流動性決済、証拠金担保、バリデーター連動型利回り分配 | 一般的なクロスチェーンの使用、支払い、流動性。 | 大量取引とグローバル為替レール。 | 透明性の高いオンチェーン担保を求める DeFi ユーザー。 | .TradFiへの露出とDeFi機能の両方を望むユーザー | 規制された設定を求めるエコシステム収益貢献者。 | 合成インセンティブを優先するプロジェクト。 |

| 主なリスク | 執行リスク、カストディアン/ブリッジへの依存、USDCの優位性に対する信頼の構築が必要 | 規制の監視と集中化のリスク。 | 透明性と準備金の構成に関する懸念。 | 担保のボラティリティとスマートコントラクトのリスク。 |

続きを読む: USDC と USDT の違いとは? 投資家向けガイド 2025

USDH と USDC の違いは何か?

USDHとUSDCのような既存のステーブルコインを比較すると、注目すべき重要な違いがいくつかあります。

- 発行者:USDHはNative Marketsが発行し、USDCはステーブルコイン市場で長年実績のあるCircleが発行します。

- 利回り:USDHの場合、エコシステム利回りの最大50%が保有者に還元されますが、USDCは利回りの100%を発行者に還元します。

- 採用リスク:USDHはまだ比較的新しい通貨であり、成長が続いていますが、USDCは既に広く採用され、規制当局からも認められています。

これらの対比は、USDH が価値をユーザーに再分配するように設計されており、ステーブルコインの分野で代替モデルを提供していることを強調しています。

- H3: USDH と USDT の違いは?

USDH は Frax、Sky、Ethena とどう比較されるのか?

USDHとは何か、そして他の革新的なステーブルコインとどのように比較されるかをよりよく理解するには、Frax、Sky、Ethenaと比較した位置づけを見ることが役立ちます。

- 収益分配の約束:多くの競合他社とは異なり、USDHはエコシステム収益をユーザーに還元することを重視し、よりコミュニティに沿ったインセンティブモデルを構築しています。

- 合成モデル vs 法定通貨担保モデル:Ethenaのようなプロジェクトは合成戦略を重視し、FraxやSkyは混合モデルを実験的に採用しています。対照的に、USDHは明確な法定通貨担保構造と独自の利回り配分を維持しています。

このアプローチにより、USDH は、信頼、担保、ユーザー インセンティブを橋渡しする、ステーブルコイン エコシステムにおけるハイブリッドな代替手段として位置付けられます。

USDH の収益分配モデルはどうなっているのか?

USDHとは何かと聞かれたとき、最も理解したいことの一つは、その利回り分配モデルがどのように機能するかです。利回り分配は単なる副次的な要素ではなく、USDHトークンの核心であり、今日の多くのステーブルコインとの違いを生むものです。

USDH の収益モデルは?

- USDHは、準備金利回りの50%がHYPEトークンの買い戻しに充てられるよう構築されており、ネイティブのHyperliquidエコシステムを支える役割を果たします。残りの50%は、エコシステムの成長、つまり開発者への助成金、流動性インセンティブ、プラットフォームの改善などに充てられます。この配分は、USDHステーブルコインをユーザーやバリデーターにとってより適切なものにするための要素です。

- USDHを裏付ける準備金は、現金と米国債を担保とした法定通貨で、StripeのBridgeを介してトークン化されています。管理は分割されており、一部はBlackRockを介してオフチェーンで、一部はSuperstateと呼ばれるシステムを介してオンチェーンで管理されています。これにより、制度的なセキュリティとブロックチェーンの透明性が確保されます。

他のステーブルコインとの収益分配比較は?

Paxos、Frax、Agoraといった他の主要ステーブルコイン発行者は、USDHレース中に提案の中で準備金の95~100%の利回り分配を提示しました。彼らは利回りのほぼすべてを返還することを約束することで、バリデーターの投票を集めようとしていました。ネイティブマーケット経由のUSDHは、利回り分配率は低かったものの、信頼性、整合性、ネイティブ統合でそれを補いました。

Skyの提案では、保有者またはエコシステム構成員への直接的な利回りは4.85%とされていました。これは寛大なものでしたが、トレードオフもありました。

Ethenaの提案は合成的/インセンティブ重視で、純粋な法定準備金以外のメカニズムを用いて保有者とバリデーターへのインセンティブを生み出していました。彼らもまた、入札において高い収益分配を提示しました。

なぜバリデータは高利回りより整合性を選んだのか?

バリデーターは、収益分配だけでは全てではないことを認識していました。USDHとは何かという質問に対し、多くの人が、最高額の即時利回りよりも、エコシステムの信頼性、整合性、そして長期的なガバナンスが重要だと考えています。Native Marketsのチーム(Hyperliquidに既に参加しているメンバーを含む)は、これらの側面で高い評価を得ました。

また、バリデーターは、発行者が「Hyperliquidファースト」であるかどうかに基づいて提案を評価しました。つまり、HyperEVMへのネイティブ統合、Stripe Bridge + Superstateなどのツールの使用、そして透明性の高い準備金管理へのコミットメントを約束する提案が有利でした。USDHが受賞した提案は、まさにその点を提供していました。

最後に、ガバナンスの先例が大きな役割を果たしました。バリデーターは、整合性とプロトコルの価値が重要であるというメッセージを送りたかったのです。そのため、彼らは安全性、整合性、そして最高利回りだけでなく、安全性を重視しました。Native Marketsが最高の利回り分配を提供しなかったにもかかわらず、これが受賞理由の一部となりました。

USDH のリスクと課題は何か?

USDHとは何か、そしてステーブルコインエコシステムにおけるその潜在的な役割を検討する際には、そのリスクと課題を評価することも同様に重要です。このプロジェクトは革新的な利回り分配とエコシステムインセンティブを導入していますが、依然としていくつかの不確実性が残っています。

中央集権リスクは?

USDHとは分散化の観点から何なのか、という疑問を抱く人は多いものの、実際には一部の側面は依然として中央集権化されています。

- 法定通貨のトークン化にStripeのBridgeを利用することで、外部への依存が高まります。

- BlackRockを通じたカストディアンシップは、担保が従来の金融機関によってオフチェーンで管理されることを意味し、分散化のメリットが限定される可能性があります。

- H3: USDC から USDH への流動性移行は難しいか?

USDHとは何かを理解するには、導入上の課題も伴います。

USDCはHyperliquidにおいて56億ドルを超えるアクティブ流動性を有し、その優位性はUSDHにとって大きな障壁となっています。

インセンティブがあったとしても、USDCのような信頼できる既存のプレイヤーから流動性を移行するには、ユーザーの信頼とネットワーク効果を克服する必要があります。

出典:coinstats

規制リスクは何か?

コンプライアンスの観点からUSDHとは何か疑問に思っている方のために、規制リスクが重要です。

- USDHの設計には、StripeのBridgeを介したGENIUS Actへの準拠が含まれていますが、これは安全策であると同時に制限にもなり得ます。

- 米国および世界の規制当局がステーブルコインの規制を厳格化するにつれて、USDHはDAIやFraxなどの分散型モデルと比較して、より厳しい監督に直面する可能性があります。

USDH は DeFi とステーブルコイン市場にどんな影響を与えるか?

USDHとは何か、そしてDeFiにおけるその役割について検索するトレーダーが増えるにつれ、議論はUSDHの現状から、将来どのように発展していくかへと移り変わっています。Hyperliquidネイティブのステーブルコインとして設計されたUSDHは、単なるドルに裏付けられたトークンではありません。既存のステーブルコインの経済構造を揺るがし、発行者がユーザーと利回りを分配する方法に影響を与える可能性があります。

Circle のシェアにどう影響するか?

USDHとは何かという議論における最大の疑問の一つは、USDCの優位性への影響です。推定によると、流動性がUSDHに流入した場合、Circleは年間1億5,000万~2億2,000万ドルの利回り損失に直面する可能性があります。

Circleが想定する防衛戦略は、Hyperliquid上でネイティブUSDC契約を展開し、相互運用性を強化するためにクロスチェーン・トランスファー・プロトコル(CCTP)を拡張することです。

ステーブルコイン発行モデルにどんな変化をもたらすか?

USDHとは何かという問いに答えるには、その独自の設計を理解することも必要です。

発行者が利回りの100%を獲得するUSDCやUSDTとは異なり、USDHは収益分配モデルを導入し、利回りの50%をエコシステムに還元します。

これにより、ステーブルコインは純粋な金融商品から、発行者がバリデーターやコミュニティのインセンティブに沿わなければならないサービスのようなモデルへと移行します。

Frax、Sky、Ethenaなどの競合プロジェクトは、同様のエコシステムに沿った構造を採用する必要に迫られる可能性があります。

Hyperliquid の将来に何を意味するか?

より広い視点から見ると、USDH とは Hyperliquid のビジョンと直接結びついています。

- オンチェーン取引のための数十億ドル規模のネイティブ決済レイヤーを構築する。

- バリデーターに合わせたインセンティブを創出し、収益がチェーンのセキュリティを確保している人々に還元されるようにする。

- ステーブルコイン発行者がエコシステムから搾取するのではなく、エコシステムとどのように連携するかについてのガバナンスの先例を確立する。

Bitget Wallet でステーブルコイン利回りを得るには?

USDHとは何か、既存のステーブルコインとどう違うのか疑問に思っているなら、価値を考える実用的な方法の一つは利回りです。Bitget Walletでは、USDCを含むステーブルコインで安定した収益を得るための明確な方法が用意されており、初心者と経験豊富なユーザーの両方に向けた機能が用意されています。

👉 スクリーンショット挿入:「Stablecoin Earn」

Bitget Wallet ステーブルコイン Earn のメリットは?

✅ 透明性の高いAPYレートで安定したリターン

Bitget WalletのStablecoin Earn Plusは、USDCで約10%のAPYを提供し、初週は最大18%の早期割引ボーナスもご利用いただけます。

✅ アプリ内でリアルタイムのAPYトラッキング

利息が反映されるまで数日かかるプラットフォームとは異なり、Bitget Walletではアプリ内でリアルタイムに利回りの伸びを追跡できます。

✅ 即時出金で柔軟性を確保

資金は24時間365日いつでも換金可能で、ロックアップなしでいつでもステーブルコインを移動したり使用したりできます。

✅ 低い参加要件

わずか1 USDCから始められるため、Stablecoin Earnは初心者にも使いやすく、すべてのユーザーが利用できます。

競争力のある利回り、透明性、柔軟性の組み合わせにより、Bitget Wallet はステーブルコイン獲得戦略の最良の選択肢としての地位を確立しています。

どのステーブルコインが対象か?

Bitget Walletでどのステーブルコインがサポートされているかご不明な場合は、プラットフォームでは現在、主要な選択肢を幅広く取り揃えています。各ステーブルコインには魅力的なAPYレートが設定されており、初心者から経験豊富なユーザーまで、安定した受動的な収入を得ることができます。

USDT(テザー) – 暗号資産の中で最も広く利用されているステーブルコインの一つであるUSDTは、Bitget Walletで最大10%のAPY(年利)を実現しており、安定性と流動性を求めるユーザーにとって魅力的な選択肢となっています。

USDC(USDコイン) – Circleがサポートし、世界市場で広く認知されているUSDCも、最大10%のAPY(年利)を実現しています。透明性と規制当局の監視を求めるトレーダーに好まれる選択肢です。

DAI – Ethereum上に構築された分散型ステーブルコインであるDAIは、トラストレスなエコシステムをサポートしながら、最大10%のAPY(年利)を実現しています。

SyrupUSDC – Bitget Wallet限定のプロモーション用ステーブルコインで、最大13%のAPY(年利)を実現しており、より高い短期リターンを求めるユーザーに最適です。

Bitget Walletは、中央集権型ステーブルコイン(USDT、USDC)と分散型代替通貨(DAI)の組み合わせをサポートすることで、ユーザーに保有資産の分散化を柔軟に提供します。SyrupUSDCなどのプロモーションオプションと組み合わせることで、慎重な投資家から利回りを求める投資家まで、誰もが最適な選択肢を見つけられるプラットフォームを実現します。

🔗 今すぐBitget WalletのStablecoin Earnで収益を始めましょう

なぜ Bitget Wallet で利回り運用すべきか?

ステーブルコインで利回りを得ることに関して、多くのユーザーが「なぜ他のプラットフォームではなくBitget Walletを選ぶのか?」と疑問に思います。その答えは、セキュリティ、柔軟性、そして使いやすさのバランスにあります。

- 非管理型セキュリティ – 中央集権型取引所とは異なり、Bitget Walletは非管理型です。つまり、秘密鍵と資産を常に完全に管理できます。

- クロスチェーンサポート – USDT、USDC、DAIなどのステーブルコインを複数のブロックチェーンにまたがって管理し、収益を得ることができます。別々のウォレットを操作する必要はありません。

- 初心者に優しいインターフェース – DeFiが初めての方でも、Bitget Walletなら数回タップするだけで簡単に収益を得ることができます。複雑なステーキングや手動のイールドファーミングは必要ありません。

Bitget Wallet を選択するということは、安全性、利便性、競争力のあるステーブルコイン利回りを、暗号通貨の初心者と経験豊富なユーザーの両方のために設計された 1 つのプラットフォームに組み合わせることを意味します。

結論

USDHは単なるステーブルコインではありません。Hyperliquidの経済的自立に向けた一歩です。* USDCなどの従来のステーブルコインとは異なり、USDHはバリデーター連携を中核として設計されており、Circleのような中央集権的な発行機関への依存を減らすことを目指しています。この動きは、Hyperliquidのエコシステムを強化するだけでなく、ネイティブアセットがネットワークの安定性をどのように支えることができるかという先例となります。

ネイティブマーケットによって発行が管理され、バリデーターの承認を受けているUSDHは、DeFiに新たな種類の信頼モデルをもたらします。準備金のリターンをHYPE買い戻しとエコシステム成長ファンドに分配する利回り分配メカニズムは、利益の搾取からコミュニティ価値への転換を示しています。とはいえ、ユーザーと投資家は、中央集権化の圧力、流動性の移行、規制環境の変化など、潜在的なリスクを比較検討する必要があります。

USDHの普及が進めば、ステーブルコインの設計と配布方法に影響を与え、DeFiにおけるインセンティブを再構築する可能性があります。 USDHは、価値が発行者だけに流れるのではなく、ステーブルコインが利回りを再分配することでエコシステムを強化できることを示しています。

この新しいモデルに興味をお持ちの方は、Bitget Walletなどのツールを活用すれば、USDHを安全に保管し、チェーン全体でステーブルコインを管理し、DeFiの機会に簡単にアクセスできます。

👉 今すぐBitget Walletをダウンロードして、USDHを安全に活用し、資産をシームレスに管理し、分散型金融の次世代を体験しましょう。

今すぐBitget Walletに登録して、2ドルのボーナスを受け取ろう!

よくある質問

USDHとは?

USDHは、Native MarketsがHyperliquid上で発行する新しいステーブルコインです。USDCとは異なり、エコシステムとバリデーターに利回りを共有するため、コミュニティに密着したステーブルコインとなっています。

USDHの発行元と裏付けはどのようになっていますか?

USDHは、バリデーターの承認を得てNative Marketsが発行します。USDHの準備金はStripe Bridgeを通じて管理され、BlackRockやSuperstateなどの機関によって保有されています。

USDHはどのように発行または償還できますか?

ユーザーは、USDCをHyperliquidエコシステムに預けることでUSDHを発行できます。償還は逆の手順で行われ、保有者はUSDHを額面価格でUSDCに戻すことができます。

USDHはUSDCよりも安全ですか?

必ずしもそうではありません。USDHはCircleへの依存度を軽減しますが、準備金については依然として中央集権的な管理機関に依存しています。安全性は、普及率、ガバナンス、そして規制の明確さに左右されます。

USDHはどこで取引できますか?

USDHはHyperliquid上でネイティブに取引できます。他のDeFiプロトコルや取引所からのサポートは、採用の増加に伴い拡大すると予想されます。

USDHを使用する際に注意すべきリスクは何ですか?

主なリスクとしては、中央集権化(カストディ依存)、USDCによる流動性移行の課題、ステーブルコインに関する潜在的な規制変更などが挙げられます。

免責事項

本記事の内容は情報提供のみを目的としており、特定の製品やサービスを推奨するものではありません。また、投資や金融、トランザクションに関する助言を提供するものでもありません。暗号資産取引には高いリスクが伴います。Bitget Walletは、取引による損失について一切責任を負いません。必ず十分な調査を行い、自己責任で取引してください。

- FOLKS($FOLKS)エアドロップガイド:参加方法と$FOLKS報酬の受け取り方2025-11-06 | 5 mins

- 日本銀行ビットコイン保有 – 金融庁の新ルールが意味すること2025-10-28 | 5 mins

- Astra Nova エアドロップ完全ガイド|$RVV 報酬の参加・請求方法2025-10-17 | 5 mins